中游机构,则一反医美的暴利常态。

文丨猎云网 ID:ilieyun

作者丨韩文静

近日,北京伊美尔医疗科技集团股份公司(以下简称伊美尔)在港交所的招股书失,距去年8月递表至今,已有6个月的时间。

这已经不是伊美尔第一次冲刺IPO受阻,2016年伊美尔就曾短暂挂牌新三板,但在四个月后却终止挂牌。

成立了20余年的伊美尔,是一家整形美容连锁集团,曾在2003年策划了风靡一时的第一人造美女,伊美尔也因此打响名号。后来又与李亚鹏的嫣然天使基金合作,进一步出圈。

颜值经济的催生下,近年来,医美概念再掀热潮,从二级市场的股价来看,华熙生物、昊海生科、爱美客、华东医药等企业的股价在去年皆了上涨。然而在新一轮的医美热潮里面,伊美尔这位行业老将却显得有些后劲不足。

虽然医美行业是大众眼中典型的暴利行业,但资本主要集中在上游行业掘金,反观中游的机构,则一反暴利常态,中游医美机构不仅盈利能力薄弱,上市也屡屡碰壁。

伊美尔的困局只是众多医美中游机构的一个缩影。医美机构不受资本市场爱戴,已经成为了一个普遍性问题。

IPO受阻,股东出逃,医美机构遭受冷落

伊美尔的资本之路走的并不顺利。2016年11月,伊美尔通过在新三板挂牌募资1000万元,过了4个月后,伊美尔却终止挂牌。2021年8月3日晚,伊美尔向港交所提交上市申请,保荐人为海通国际,如今招股书显示失。

IPO折戟只是伊美尔资本困境的一方面,值得注意的是,伊美尔还曾经历过两次对赌失败。

2011年伊美尔因未能完成5000万的净利润,终对赌失败输给投资人1.5%股权。2016年,为获得融资,伊美尔与华美福德、华泰瑞合等投资者分别签订《股东协议》,承诺将在2021年1月1日前完成IPO,否则将回购投资人股权。显然,对赌再次失利。

无独有偶。2018年,号称国内第二大的私立医疗美容连锁集团艺星医疗美容(简称艺星医美)向港交所递交了主板上市。后因迟迟未有进展,艺星不得不在递表一年之后,撤回了上市申请资料。

除了伊美尔、艺星,在医美下游盈利困难的大环境下,大部分医美机构都在经受赚钱难的苦闷,冲刺IPO折戟是常态。2018年,丽都整形、春天医美和柏荟医疗终止挂牌,撤离了资本市场。

对于少数成功已经登陆资本市场的公司,其业绩表现也不尽人意。2020年8月,浙江医美服务机构公司瑞丽医美第2次向港交所递交招股书,才得以上市成功。

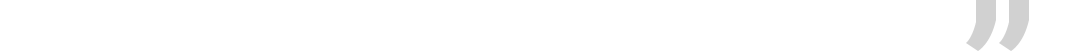

作为第一家在香港IPO上市的内地医美企业,瑞丽医美也只能夹缝中生存,上市三天遭遇破发。其股价持续走低,从去年年中高点1.05港元/股,跌到现在的0.23港元/股。

上市公司华韩整形也从去年7月的67元/股的高点,跌到了现在的23.5元/每股。

同时,一些上市医美机构的股东,也正在加速逃离。

跨界进入医美的朗姿股份,就遭遇了股东的清仓式减持。截至2021年6月末,公司旗下医美机构已拥有22家医疗美容机构。

去年6月,朗姿股份发布《关于股东股份减持计划预披露公告》显示,公司实际控制人申东日和申今花的父亲申炳云计划减持1987.69万股公司股份,总股本占比达4.49%。截至去年9月,申炳云累计套现金额超3.7亿元。

从地产转型至医美领域的奥园美谷,在2021年切入行业中游的医美服务领域,贴上医美概念的标签,奥园美股的股价迅速攀升。

去年5月,奥园美谷发布公告,持股5%以上的大股东京汉控股集团计划以集中竞价方式减持公司股份,减持合计不超过1562.36万股,占其总股本比例2%。

政策之下,医美机构加速肃清

近年来,颜值经济的盛行下,医美成为了新晋的网红赛道,在社交媒体和资本市场上都获得了不小的关注度。

由于玩家众多,大量公司涌入,医美行业在高速发展的同时,引发的乱象也层出不穷,虚假广告、违规从业、假货横行……而这些行业乱象,也主要集中在医美机构。

《中国医疗美容行业洞察白皮书(2020年)》显示,平均每年黑医美致伤致残人数约为10万人,黑医美机构猖獗。

在政策的影响下,医美行业迎来强监管,正在加速价值回归。

去年6月,卫健委等八部门就联合发布公告称,为进一步维护消费者合法权益,决定于2021年6月—12月联合开展打击非法医疗美容专项整治工作。

8月,市场监督管理总局发布《医疗美容广告执法指南(征求意见稿)》,严厉打击制造容貌焦虑等十大医美乱象。

11月2日,市场监督管理总局发布了《医疗美容广告执法指南》,均指向行业乱象。

今年1月30日,《中国医疗美容标准体系建设十四五规划》发布。这项由中国整形美容协会公布的行业规划给出了超过50个标准,内容涉及行业管理标准、行业技术标准、教育培训标准、行业基础标准4个方面,为医美行业的标准体系建立作出了规划。

已出台的政策表明,正在严控医美行业。从医美消费金融、医美机构到医美广告,医美行业的监管政策陆续出台。

强监管下,行业内相关的医美机构、上市公司在短期内不可避免的受到了冲击;但从长远来看,强监管有助于淘汰非法医美机构,推动行业规范经营,利好行业整体健康发展。

医美暴利,不属于医美机构

根据弗若斯特沙利文的报告,2016年至2020年,中国医疗美容服务市场的总收入已从776亿元以11.0%的复合年增长率增至1176亿元,并预计由2021年的1353亿元以19.7%的复合年增长率在2025年进一步增至2781亿元。

颜值经济的风口之下,医美行业以暴利著称。千亿医美市场前景广阔,但并不意味着行业内的玩家都能赚钱。任何行业都有上中下游之分,医美行业同样如此,作为医美市场的参与者,真正暴利的只有那为数不多的原料生厂商和站在顶端的大经销商。

医美行业的上游是原料、药品和医疗器材的供应商,研发投入大,门槛高,具有充分议价权,还可以形成标准化和规模化,从而让其拥有产业链中高的毛利率。

以爱美客为例,2018-2020年,其毛利率分别为87.2%、91.7%及91.4%,2021年第一季度的毛利率更是高达92%。

对于医美行业而言,市场的利润呈水平逐级递减趋势。在医美产业链中,受上下游两端的挤压,中游的机构处于弱势地位。

艾瑞咨询数据显示,头部医美服务机构在扣除职工薪酬、上游耗材成本、获客成本等费用后,净利润率仅为7%。

据瑞丽医美新半年报显示,2021年上半年,瑞丽医美净亏损500多万元。而2020年同期,瑞丽医美更是直接亏损1200万元。

2017年-2019年及2020年上半年,瑞丽医美营业收入分别为1.13亿元、1.59亿元、1.91亿元和0.59亿元,2018年-2019年营收增速逐渐下滑,分别为40.7%、20.29%。

与医美茅爱美客不同,包括伊美尔、瑞丽医美、艺星医美所在的赛道,位于整个产业链的中游,对上游没有议价能力,下对下游经销渠道又需要大量的烧钱推广,这是一个既不容易赚钱、也不容易扩张的环节。

报告期内,艺星医美销售费用分别为1.31亿、2.54亿、3.05亿,其中推广及营销费用分别为8760万、1.9亿、2.08亿,分别占销售费用的66.87%、74.8%、68.2%。扣除各项费用后,艺星整形的净利率就只有3.2%、6.8%、11%。

2018、2019年,伊美尔销售费用率高达30%,严重侵蚀了利润空间。显而易见,中游的医美机构都难逃营销费用高的难题。

当下,中国医疗美容机构的竞争格局呈现高度分散状态,根据艾瑞咨询数据,从医美机构结构来看,行业集中度较低,大体量医美机构仅占市场的6-12%;中小型机构是目前的主力形态,占到机构数量的 70%-75%。由于市场参与者众多,医美机构内卷严重,产品和服务逐渐趋于同质化,为了流量,各大机构争相追逐市场热点,甚至陷入恶性竞争。

比较其他,中国的医美还处在发展早期,渗透率很低,增长空间巨大的美丽经济十分诱人,聪明的资本也纷纷在生产价值高的行业上游逐利;正在被边缘化的中游医美机构,破局之路将会更加艰难。

(首图来源:图虫)

猎云网猎云网是一家聚焦科技创投领域的新媒体,聚集新公司、新产品、新模式,并嫁接广大创业者与投资机构沟通的桥梁。

4574篇原创内容

公众号

直通IPO汇聚美港股、科创板、创业板等热门科技上市动态,洞悉底层商业逻辑。

146篇原创内容

公众号

AI星球AI星球,提供人工智能资讯

404篇原创内容

公众号

还有整形疑惑?想了解更多整形医院价格信息?可以点击【在线咨询】与整形顾问一对一沟通,免费为您提供医院对比、医生对比、价格对比等服务喔~!